С начала 2010-х годов Россию захлестнула волна потребительского кредитования, агрессивно предлагавшегося банками населению, привыкшему к растущему уровню потребления. Драматическую ситуацию, сложившуюся к 2013 году, одной из первых описала в репортаже, который приводит ОУ, специальный корреспондент «Коммерсанта» Олеся Герасименко.

Россияне захлебнулись потребкредитами. Центральный банк прогнозирует массовый дефолт граждан из-за кризиса перекредитованности населения. Олеся Герасименко попыталась узнать, почему в России люди берут кредиты, не обращая внимания на 900% годовых, и на что они идут, чтобы расплатиться за купленные в долг автомобили и ноутбуки.

В октябре 2011 года в Кемеровской области шахтер Максим Смирнов получил в банке «Траст» кредит в 300 тыс. руб. На них он купил машину — подержанную «Хонду». Но в автомобилях он разбирался плохо: у иномарки оказался сломан двигатель, ее пришлось чинить, докупать к ней дорогие детали, а потом и продать почти в два раза дешевле. Без машины Смирнов жить не хотел, взял еще 200 тыс. в Сбербанке и купил белую подержанную «Тойоту» — и снова оказался на рынке автозапчастей, и снова продал машину дешевле, чем купил. По кредитам к тому времени набежали проценты. После Нового 2013 года к Смирновым домой пришел сотрудник «Траста» — поинтересоваться, почему прекратились выплаты банку. Смирнов объяснил, что задержал платеж впервые, потому что уволился с шахты, где задерживают зарплату, и учится на водителя маршрутки, получая 10 тыс. руб. в месяц. Представитель банка сказал, что «Траст» может подать на него в суд, напомнил, что минимальный платеж на 29 января составляет 37 тыс. руб., и ушел. Пусть делают что хотят, но машину им не отдам, говорил Смирнов жене. В апреле 2013-го, несмотря на двухлетние выплаты, Смирнов оставался должен одному только «Трасту» 330 тыс. руб. В мае он пошел работать водителем на нелегальный частный разрез. Незадолго до этого он взял третий заем в «Альфа-банке», купил скромную 99-ю модель «Жигулей». В этой машине 26 мая, в первый день работы на частном разрезе, его и нашли с торчащим в горле ножом. Следствие пришло к выводу, что мужчина покончил с собой из-за долгов.

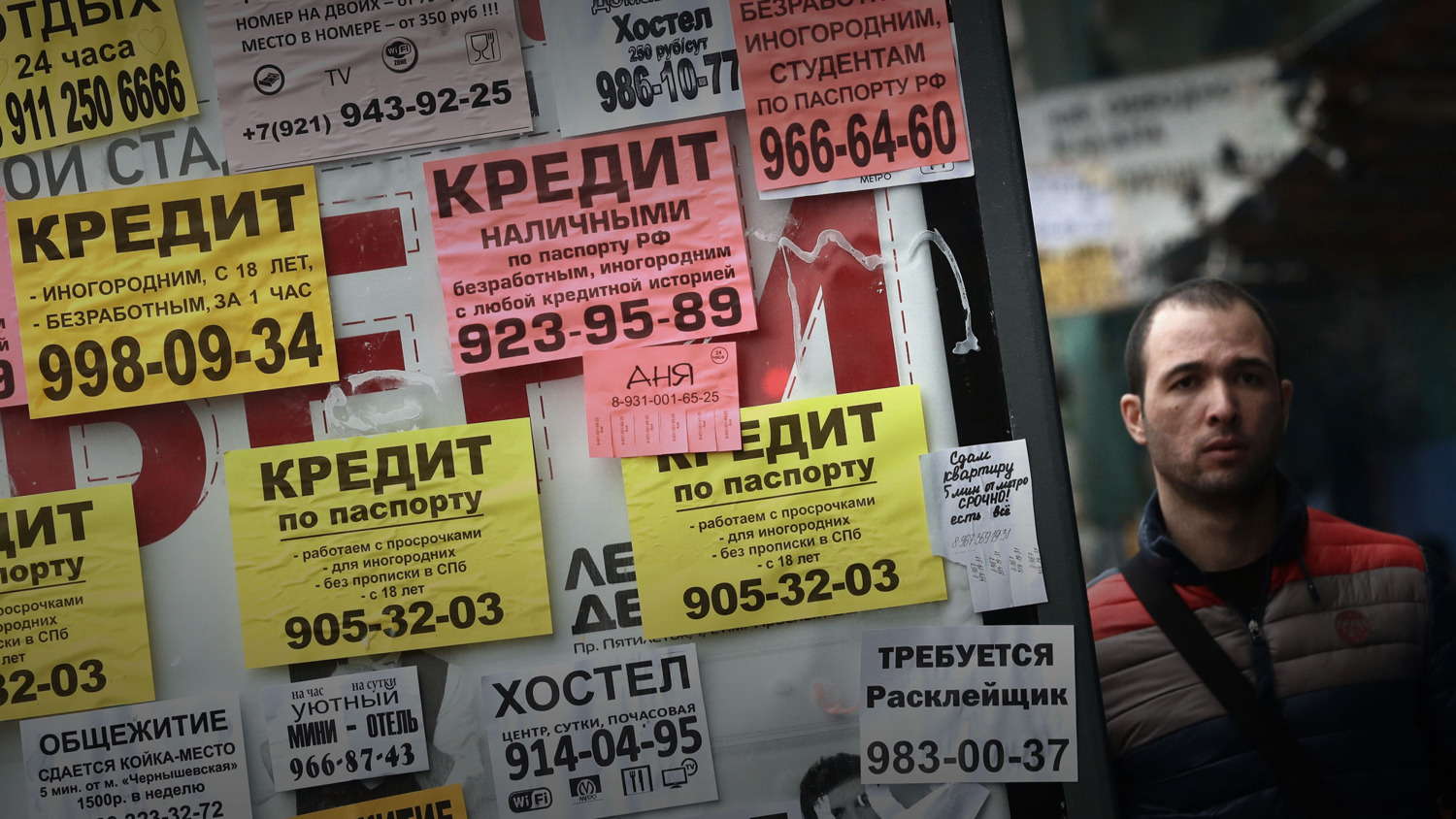

Жена Наталья выводам следствия не верит: не заботили его кредиты, ведь за 13 лет их совместной жизни не было ни дня без них, так почему же теперь. Тем более что в день смерти они не ругались, а накануне планировали, как будут сажать огород и ремонтировать машину. Смирнова сидит с подругами в сенях одноэтажного деревенского дома и с любопытством меня разглядывает. Я опоздала на встречу на четыре часа, ехала от аэропорта Новокузнецка на автобусе, потом взяла такси, но улицу, на которой в Прокопьевске живут вдова и ее четверо сыновей, не знали ни таксист, ни диспетчер, ни навигатор. Пока искала, успела заметить, что небольшой шахтерский городок заполонен рекламой кредитов: от официальных банковских программ до ломбардов и неизвестных экспресс-агентств «Деньги в долг за 15 минут без поручителей и документов». Проблуждав час по оврагам, я вышла в деревню и теперь, запыхавшись, спрашиваю, как же до них ездят. А никак, говорит Наталья, сыновья так же, как вы сейчас, утром ходят до шоссе на школьный автобус, правда, обратно он их не везет, добираются на перекладных. Смирнова листает кредитные договоры: «Я получаю пять тысяч рублей, мне кредит никто не даст, так что я даже не была ни в одном банке. Он все решал сам, где и сколько брать». После смерти мужа ей пришлось прочесть все бумаги, разобраться в ИНН, БИКах и страховках. «Столько бумаг, и их все надо читать... Вот, смотрите, написано, что это договор добровольного и коллективного страхования жизни. „Я согласен участвовать в программе добровольного коллективного страхования жизни, о чем говорится в договоре добровольного коллективного страхования жизни держателей карт, далее и ранее именуемой программой коллективного страхования“... Зачем повторять по четыре раза? Я уже ничего не понимаю». Поручителем ни по одному из займов не была, но в том же договоре банка «Траст» прописано, что в случае смерти заемщика платят его наследники. Вернувшиеся из школы наследники в это время втроем с серьезными лицами копают грядку рядом с сараем, а четвертый — трехлетний — взобрался к маме на колени и грустно сопит: у него с утра температура и сопли. Спрашиваю: «Вы считали, во сколько обошелся вам хотя бы один кредит?» «Всеми кредитами занимался муж. Сколько мы с ним жили, много кредитов брали. И кухонный гарнитур, и телевизор, стиральную машину, и новую мебель, на ремонт, но обычно всё выплачивали», — говорит Смирнова. С ней соглашается ее золовка: «Из их кредитов выход был, брали продуманно, иногда гасили заранее». Правда, выясняется, что гасили нередко другим кредитом, побольше. На шахте Смирнову платили 30 тыс. руб., рассказывает жена, из них в месяц по кредитам платили 24 тыс. Золовка кивает: «Да у нас все так живут, весь город. У всех, кого я знаю, есть кредиты».

По данным Национального бюро кредитных историй, объем кредитов населения за последние два года почти удвоился — 8,8 трлн руб. на июль 2013 года. Сейчас в портфелях российских банков, по данным ЦБ, 426,6 млрд руб. проблемных розничных кредитов (ими считаются ссуды, платежи по которым просрочены на 90 дней и больше). За январь–май их объем вырос на 92 млрд руб. против 50 млрд руб. прироста за весь прошлый год. Всего с невыплаченными кредитами живут 34 млн человек — это 45% экономически активного населения страны. Людей, кто еще ни разу не сталкивался с банками, в стране осталось мало. По данным Центробанка, 66 млн россиян хотя бы один раз брали кредит, при этом кредитоспособная часть населения — около 80 млн человек. На 1 июня 2013 года каждый десятый заемщик в России успел оформить на себя больше пяти кредитов, причем за год доля таких россиян выросла на 52%. В некоторых регионах доля экономически активного населения, получившего кредиты, близка к 100%. Это Челябинская, Свердловская области, Башкирия, Хабаровский край и Кемеровская область, где живет семья Смирновых. Исследование бюро пестрит удручающими терминами вроде «массовый дефолт», «кризис платежеспособности» и «перекредитованность».

Охоту, с которой в регионах берут потребкредиты, можно назвать бедой хуже героина — деньги оказываются самым сильным наркотиком. Разыскивая героев для этой статьи, я не просила об интервью людей, взявших кредиты на развитие бизнеса, лечение или ипотеку: эти причины влезть в долги — серьезнее, чем новый айфон. Но на втором месяце поиска героев стало казаться, что в самые страшные долги влезают здоровые люди, у которых в жизни все не так уж плохо. Мои вопросы о выборе банка, процентах и экономии не встречали понимания. Собеседники не воспринимали кредит как дорогой продукт, чей-то бизнес, финансовую услугу или кабалу. Большинство заемщиков, особенно из небольших городов или сел, относятся к потребкредитованию как к помощи от государства, видя в нем что-то вроде советских касс взаимопомощи, очень смутно отдавая себе отчет, как устроены и на что существуют банки. «Хотелось хорошо пожить, и вроде стало получаться, как вдруг...» — главная их жалоба. Большинством движут не соображения экономической целесообразности, а желание жить не хуже соседей и лучше, чем можешь себе позволить. Многие не могут отмахнуться от агрессивной, навязчивой рекламы «легких денег». На молодых серьезно влияет телевидение: если в крупных городах от него модно отказываться, то провинция до сих пор завтракает, обедает, ужинает и проводит выходные за просмотром реалити-шоу и сериалов. В единственном кафе города Калач, что в пяти часах езды на автобусе от Воронежа, под песню «Вся Москва блестит, вся Москва горит» все посетители смотрят «Дом-2». Я слушаю историю о 25-летнем парне, который хотел показать своей девушке, что состоялся как мужчина, говорил ей, что работает, а сам подделывал справки о зарплате и постоянном месте работы, чтобы получать кредиты. В мае его нашли в лесу за родной деревней в запертой машине со шлангом от выхлопной трубы внутри. Его брат не верит, что это было самоубийство, и считает, что он связался «с плохими людьми». Но признает, что о том, сколько на самом деле у брата было долгов и кредитных карт, семья узнала только после его смерти. Вернувшись в гостиницу, я включаю телевизор. На экране героиня сериала объясняет следователю: «Захочешь жить нормально, одеваться, обуваться прилично — еще и не на то пойдешь».

Большинство заемщиков, особенно из небольших городов или сел, относятся к потребкредитованию как к помощи от государства, видя в нем что-то вроде советских касс взаимопомощи, очень смутно отдавая себе отчет, как устроены и на что существуют банки.

Соблазн жизни не по средствам настолько силен, что россиян не пугают высокие ставки по кредитам, в то время как европейцы отказываются покупать что-либо в рассрочку с доплатой в 5–6%, считая такие проценты грабительскими. Правил вроде не брать кредита, превышающего месячную зарплату мужа, или брать только тот кредит, ежемесячная выплата по которому не больше 30% от основного дохода, я не слышала ни в одной семье. Зато собрала десятки других историй. Вахтер из Екатеринбурга взял в кредит 300 тыс. руб. на свадьбу сыну, потому что невеста требовала, чтобы все было «как у людей» и «красиво, как по телевизору». Через два месяца после праздника отец лишился работы, платить банку теперь нечем. В Томске преподаватель иностранных языков решила продать почку, чтобы выплатить кредит за автомобиль и ремонт в квартире. Списалась по почте с якобы больной учительницей музыки, мужу сказала, что едет в командировку, и полетела в клинику в Германию. После операции покупательница органов сказала, что у нее нет обещанных €40 тыс. Донор вернулась в Томск к невыплаченным кредитам и без почки. Сейчас лечится у психиатра и пытается отсудить деньги. В Кирове домохозяйка второй раз решила стать суррогатной матерью, чтобы взять кредит на новую машину мужу и построить дачу. Ее соседка по палате тоже рожала младенца для другой семьи: надо было платить кредит, взятый на операцию по увеличению груди.

Большинство героев отказываются называть свою настоящую фамилию и говорить при включенном диктофоне: стыдно признавать себя банкротом, стыдно вспоминать «потребительский запал», стыдно отвечать «нет» на вопрос «Когда-нибудь считали, во сколько обошелся вам кредит на новую стиральную машину?». Свою злобу и разочарование они переносят на правительство. «Была работа с зарплатой в тридцать тысяч, набрали кредитов. Сейчас работы нет, своего жилья нет, продано почти все, единственный доход — пособие 1000 руб. в месяц, ребенку два года. Кредит платить нечем, а государство остается на стороне банков. Для чего все высокие разговоры о наивысшем статусе семьи, если банки государству дороже любых других ценностей?»; «Государство загнало народ в долговую яму, раздавая кредиты налево и направо!»; «Но правительство нас не слышит; чем мы будем беднее, тем легче нами управлять. Проблемы негров хозяев не колышут...»; «Для государства и чиновников мы „налоговый скот“. Естественно, они будут поддерживать банки»; «Осталось ввести крепостное право и всех должников оформить в собственность банков. Властям все равно, что порядочные люди кончают жизнь самоубийством»; «Наше правительство может простить долги Алжиру, помочь, к примеру, Исландии или тем же банкирам, а своему народу — это для них тяжело и необязательно. Я считаю, надо объединяться и заявлять о себе»; «Куда же подевались настоящие Раскольниковы? Кто найдет управу на этих кровопийц?!» — это самые корректные из тысяч сообщений на форумах о потребкредитовании.

С 2010 года авторы этих жалоб ждут закона о физическом банкротстве, который Госдума будет рассматривать осенью. Впрочем, готовый ко второму чтению законопроект облегчит жизнь далеко не всем заемщикам. Из принятых недавно поправок следует, что банкротом может объявить себя человек, у которого долг начинается от 300 тыс. руб. В первом варианте было 50 тыс., и тогда банкротами могли стать свыше двух миллионов россиян. Кроме того, начавшему процедуру банкротства должнику придется тратиться на услуги финансового управляющего, а это еще минимум 10 тыс. руб. в месяц. Такую же сумму он обязан внести на депозит суда уже при направлении заявления о банкротстве. Из текста новой версии закона исчез перечень того, что не может быть изъято и описано приставами, осталась лишь ссылка на Гражданский процессуальный кодекс. По нему у должника нельзя забрать единственное жилье, землю, на которой стоит его частный дом, огород, чайник, кастрюли, ботинки, одеяло и другие предметы личного быта, за исключением драгоценностей и предметов роскоши; инструменты, необходимые для работы, скот, птицу, кроликов и пчел тоже оставят. Не заберут из дома еду и деньги общей суммой 30 тыс. руб., топливо, необходимое семье должника для готовки, а также призы и госнаграды. Конфисковать и пустить с молотка могут квартиру, если она куплена в ипотеку, автомобиль и бытовую технику. Процесс физического банкротства может длиться до двух лет, так что расходы почти наверняка окажутся сопоставимы с суммой долга.

Пока закон даже в такой нелестной для должников форме не принят, с банками можно договариваться через финансового омбудсмена. Такая должность существует в России всего три года, и мало кто из должников о ней знает. Закон об этом институте Госдума тоже до сих пор не приняла, хотя ожидалось, что это произойдет в весеннюю сессию. Сейчас обязанности финансового омбудсмена исполняет глава Ассоциации российских банков Гарегин Тосунян. Его деятельность заключается в переговорах между согласившимися сотрудничать с уполномоченным банками и должниками. Обратиться к омбудсмену может любое физическое лицо, задолжавшее не более 500 тыс. руб. и не судившееся с банком. Услуги финансового омбудсмена бесплатны для всех граждан. Законодательно банки пока не обязаны исполнять решения уполномоченного, и вся работа строится на дипломатии. С 2010 года омбудсмен получил почти 12 тыс. жалоб. «Большинство заявлений к нам поступают о реструктуризации задолженности, снижении процентных ставок и отмене штрафных санкций, — говорит Тосунян. — Часто пишут престарелые люди, на тетрадном листе, от руки — это особенно тяжело читать. 80% конфликтов удается урегулировать. Важно, чтобы банки относились по-человечески к проблеме, а не формально, отметая всех со словами „Слишком много аферистов“. Бывает, что обращаются жулики, но бывает и такое, что мы в буквальном смысле вытаскиваем людей из петли».

Сколько самоубийств происходит в России из-за кредитов — никто не считает. Тем более нет официальной статистики о продаже собственных органов, случаях мошенничества или попытках суицида из-за задолженностей банкам. Этим летом в Новгороде вынесли приговор 30-летней Ольге Кировой (фамилия изменена. — «Власть»), судебный процесс над которой больше похож на пример из учебников экономики и социологии — настолько он отражает ключевые общественно-экономические проблемы России последних лет.

27 октября 2012 года Ольга Кирова поехала с дочерью за город. У Насти был день рождения, ей исполнилось девять лет. Дома на их участке еще не было, его Ольга с гражданским мужем только планировали строить, хотя не хватало денег. Пока там можно было жарить шашлыки и ночевать в летнем сарае. В него по приезде и зашла Кирова, завела за собой дочь, достала лезвие и полоснула себе по запястьям. А потом по горлу. Когда Настя начала кричать, Кирова схватила нож и восемь раз ударила им в шею ребенка. Не сумев завершить начатое, она дотянулась до мобильного телефона и позвонила матери в Новгород. Семья вызвала скорую, обе Кировы выжили. Суд признал, что Кирова покушалась на жизнь дочери, будучи невменяемой, и в июне 2013 года приговорил ее к пяти годам колонии общего режима. Настя, потеряв много крови, долго лежала в больнице, откуда ее под опеку забрала бабушка. Из-за перерезанной трахеи сейчас она заново учится говорить. В суде выяснилось, что Кирова погрязла в долгах по потребительским кредитам и что даже участок, на котором мать пыталась убить себя и дочь, был куплен в кредит.

Кирова работала лаборанткой в строительной компании, получала 18 тыс. руб. в месяц и уже несколько лет один за другим брала так называемые экспресс-кредиты на ежедневные расходы. Большинство таких организаций используют формат «займа до зарплаты», ставка по которому — около 1,5–2,5% в день. В пересчете на год это будет уже 600–900%. Заем одобряют по одному только паспорту или даже его ксерокопии. Восемь тысяч рублей за два года превращаются в 100 000 руб. Чтобы открыть такую фирму по предоставлению денег в долг, достаточно просто зарегистрировать юридическое лицо, в уведомительном порядке подать заявление в Федеральную службу по финансовым рынкам. И если финансовые операции, совершаемые банками, отслеживаются контролирующими органами, то к агентствам микрозаймов, которые раздают деньги под бешеные проценты, такие требования отсутствуют. Несмотря на то что занявшие в таких фирмах люди часто пропадают, невыплаченные микрозаймы окупаются, потому что в их стоимость уже заложен риск невозврата. «Семь тысяч кредит в ООО „Новмикрофинанс“, десять тысяч в Центре финансовой поддержки, семь тысяч в ООО „Быстрые деньги“, 80 тыс. руб. в потребкооперативе „Старый порт“, агентство займа „Вива Деньги“», — перечисляет взятые Кировой микрокредиты замруководителя новгородского межрайонного следственного отдела областного СУ СК РФ Александр Воробьев. Начав в 2010 году с кредита на телевизор и ноутбук в 120 тыс. руб. и кредитной карты лимитом в 20 тыс. руб., в 2012 году Кирова, рассчитывая на заработки и обещания сожителя, решила купить землю и строить на ней дом. Для этого за три месяца она взяла три кредита в разных банках общей суммой 325 тыс. руб. Но у гражданского мужа-гастарбайтера не ладилось с работой на стройках. Тогда, чтобы хотя бы частично погасить долги, Кирова начала брать деньги в экспресс-агентствах, по несколько кредитов в месяц. В некоторых агентствах не спрашивали даже паспорта, и тогда Кирова оформляла займы, вписывая в анкеты адреса и телефоны своих приятельниц. Когда те звонили ей с вопросами по поводу писем из банка, она просила прощения и уверяла, что все им выплатит. За месяц до преступления женщина оформила подряд четыре кредита на 30 тыс. руб., 10 тыс. и два раза по семь тысяч. «И это только договора и документы, которые я смог найти. Не исключено, что их было больше», — говорит следователь Воробьев.

В суде выяснилось, что Кирова погрязла в долгах по потребительским кредитам и что даже участок, на котором мать пыталась убить себя и дочь, был куплен в кредит.

К осени 2012-го одни долги Ольги уже не покрывали другие. Ни о финансовом омбудсмене, ни о возможности реструктуризации долга, ни о том, что банки не имеют права отобрать у нее единственное жилье, Кирова не знала. Ни друзьям, ни родным она не жаловалась. Сестра знала, что Кирова влезла в долги, и даже пугала ее возможным отъездом гражданского мужа в свою республику, «где ему наверняка подобрали молодую невесту», но не представляла себе масштаб бедствия. На что Кирова отвечала: «Я свои проблемы решу сама». Глубокой депрессии, в которую она впала, никто не замечал. «Это очень замкнутая женщина, и даже ее собственная мать, жившая с ней в одной квартире, не знала о долгах, в которые она влезла», — говорит адвокат Кировой. Сама она говорила в показаниях, что сначала хотела просто уйти из дома, потом — покончить с собой, но поняла, что «дочь оставить не на кого» и надо «все забрать с собой».

Следователь Воробьев называет историю Кировой самой типичной. Действительно, заявлений о финансовой ситуации, схожей с кредитной историей Кировой, в приемной финансового омбудсмена пруд пруди. На вопрос, объясняют ли задолжавшие хоть как-то, на что они рассчитывали, Тосунян вздыхает: «Обычные слова, мол, мы не думали, что так карта ляжет, и мы не думали, что будут такие штрафные санкции. Частично проблемы с кредитами — это результат абсолютно непродуманного поведения. Некоторым действительно не повезло, и они оказались перед машиной, которая их просто перемолотила. Более того, к сожалению, надо признать, что есть пусть небольшая, но категория кредиторов, которые рады, если вы потом оказались неплатежеспособными. Такая задумка видна обычно из текста первого договора».

Об осознанном риске накопления «плохих» долгов Центральный банк России говорит с начала года. К январю 2013 года кредиты населению набрали темпы роста, превышающие 40% в год, причем максимальный прирост из них, 60% в год, был у необеспеченных ссуд. Центральный банк также опасается, что в погоне за прибылью банки спускают ресурсы на высокодоходные потребкредиты. Доля проблемных кредитов в 2013 году вырастет до 7,2%, заявило международное рейтинговое агентство S&P. Отчисления в резервы на возможные потери составят (при базовом сценарии) 665 млрд руб. — в полтора раза больше, чем в 2012 году, считают аналитики. Львиная доля резервов — около 402 млрд руб. — придется на кредиты населению, которые росли в три раза быстрее корпоративных, говорят в S&P. По словам Сергея Моисеева из департамента по финансовой стабильности ЦБР, сейчас более 20% годовых доходов населения уходит на оплату кредитных долгов. «Я боюсь, что, когда цена на нефть будет $80, они превратятся в 40%, и это уже серьезно», — опасается он.

Среди мер, призванных помочь захлебнувшимся потребкредитами россиянам, эксперты называют «период охлаждения» — десять дней, в течение которых граждане смогут без штрафов и санкций вернуть всю сумму полученного кредита. Эту распространенную в Европе норму предлагают принять в новом проекте закона о потребительском кредитовании. Как и законопроект о физическом банкротстве, Госдума будет рассматривать эти поправки осенью. Согласно им, заемщики смогут возвращать деньги, не предупреждая кредитора. Для более крупных целевых кредитов планируется ввести «период охлаждения» в 30 дней. При этом гражданам, получившим кредит и решившим отказаться от него, все равно придется заплатить проценты за те несколько дней, в течение которых деньги были у них на руках. Сейчас такая опция доступна в некоторых банках, но пользуются ею крайне редко. Нет пока данных и об эффективности пилотного проекта Минфина, который с сентября 2013 года вводит в школах пяти регионов новый предмет «Финансовая грамотность». Среди прочего школьников попытаются научить разбираться в потребительских кредитах и рассчитывать средства для семей с низким и средним уровнем доходов. Если уроки признают успешными, финансовую грамотность планируют внедрить во всех школах страны в виде факультатива.

Ни один из этих методов пока не эффективен. И пока три закона, которые в теории должны облегчить сложившуюся ситуацию, который год лежат в Госдуме, складывается впечатление, что спасти от кредитной зависимости может только счастливый случай или Уголовный кодекс. Так произошло в жизни двадцатилетней Татьяны Вересаевой (фамилия изменена. — «Власть») из Тюмени, дочери благополучных и обеспеченных родителей и матери четырехлетнего сына. В 18 лет, когда дома ей посоветовали найти работу и начать жить самостоятельно, она взяла свой первый кредит. Из-за возраста банки Татьяне отказали, и она воспользовалась распространенной схемой «обналичивания», когда клиент оформляет на себя потребкредиты в магазинах вроде «Эльдорадо», отдает частным кредиторам технику на продажу, а те возвращают ему займом половину стоимости. Потом начались микрозаймы в экспресс-бюро вроде «Домашних денег». Всего за два года Вересаева оказалась должна более 250 тыс. руб. Тратила, по ее словам, на еду, на новый ноутбук, на мелочи для себя и ребенка. Устроилась на работу в салон красоты, но по кредитам не платила. «На работе я 30 тыс. зарабатывала, мне не хватало. У нас маникюр делают только к праздникам, это сезонная профессия. Столько денег, сколько я хочу, у меня не было. А я вообще-то молодая». На ее странице в социальной сети «Вконтакте» опубликованы коллажи из золотых кредитных карт и дорогого виски, снимки на телефон с настоящими (отец привез из Германии) и поддельными (купила за три тысячи в Тюмени) дизайнерскими сумками. На фотографиях стразы, золото, блеск — все, что так часто появляется в любимой передаче Татьяны «Дом-2» и сериалах, которые в Тюмени, Сургуте, Кемерове и в других городах молодые мамы смотрят не отрываясь.

Когда ее гражданский муж, охранник, принес с работы забытый кем-то из посетителей паспорт, Татьяна предложила оформить на него кредит в банке, тем более что у них был знакомый, похожий на владельца потерянного документа. Муж отказывался, приятель не хотел, но в итоге все трое оказались в офисе «Русского стандарта» и начали заполнять документы. «Я сама все придумала и на всем настояла», — говорит Вересаева. Кредит в 300 тыс. руб. одобрили, отправили заемщиков в кассу. «Если бы наш друг не распсиховался в последний момент, нам бы эту карточку выдали. А так они вызвали охранников, те — полицию, и нас задержали», — вспоминает она.

Когда начался суд, мать Вересаевой купила ей квартиру в небольшом городе Мегион, подальше от «плохой компании» и Тюмени. «Я хотела квартиру поближе к Москве купить, но пока решили, что поживу на Севере». Всех троих приговорили к полугоду общественно-полезных работ и ежемесячному вычету 10% из зарплаты. И освободили от наказания по экономической амнистии, принятой Госдумой. За время суда банковские долги Вересаевой отдали коллекторам. «Если я не буду платить, на меня снова могут возбудить уголовное дело по той же 159 статье — „Мошенничество в особо крупном размере“. Но платить мне пока нечем». Новый кредит, чтобы покрыть предыдущие, Вересаева уже не возьмет: ее фамилию внесли в черные списки всех банков страны. Значит, в поисках выхода не продаст почку, не попытается убить своего ребенка и не покончит жизнь самоубийством. О запрете она говорит с сожалением.

Фотография: Денис Вышинский / ТАСС